- 程序有所改变。发帖如还有问题请报告

- 【征集】西西河的经济学,及清流措施,需要主动参与者,『稷下学宫』新认证方式,24年网站打算和努力目标

主题:【原创】为什么别家的托尼老师这么贵——发达国家和发展中国家 -- 沉睡的天空

基本上对经济史有所了解的都知道,在布林顿森林体系崩溃之后,世界上就没有金本位了,以美元为中心的西方社会放弃了金本位,而东方阵营,苏联的卢布在内部是信用货币,依赖苏联政府的信用为本,但是在国际上出于和西方阵营贸易的考虑,实际上也是遵循金本位的,当然这种遵循只是为了国际贸易考虑,而在西方金本位瓦解之后,苏联等东方阵营自然也等于放弃了金本位,而中国也是如此。

在全球都是信用货币的情况下,实际上大家都有一个担心,就是信用货币会不会崩盘,毕竟历史上的信用货币都是崩盘的,比如很多人喜欢反复说的大明宝钞。

洪武8年,大明因为经济开始恢复,但是货币供应不足,金银都稀缺,铜钱也不足,所以便开始制造大明宝钞作为通用货币,基本上就是按照一贯大明宝钞一千文铜钱的方式。大明宝钞没有准备金,当时大明政府禁止百姓使用金银,民间交易用宝钞代替,而大明为了维持宝钞的通行,也做了很多工作,比如强制交税用宝钞,严查制造伪钞者,抓住斩首,举报者重奖,还有旧钞换新钞,发行小额宝钞,还有暂缓宝钞发行,维持货币发行量。

总体而言,大明宝钞其实很多手段已经和现在的信用货币差不多了,但是依然无法避免宝钞贬值的下场,在洪武后期,二十年之后,宝钞已经贬值到只有之前的百分之十了,就是一贯大明宝钞换一百文铜钱,到了正统年间,也就是七十年左右,已经贬值一百倍,到了成化年间也就是一百年之后,已经贬值到之前的千分之一了。

二十年贬值十倍,七十年贬值一百倍,一百年贬值一千倍,在很多人看来,这是大明王朝不懂理财,不会搞准备金的下场。

但是真的如此吗?我们看看现代国际霸主美国的美元。

在布林顿森林体系时期,美元的币值是相当稳定的,美债,在二战刚结束的时候美债是2694亿美元,到1970年美债依然维持在3700亿,说明金本位制度下,美元发行和美债发行都是有限制的,美元币值相当稳定,所以当时的美元都被称为美金,但是布林顿森林体系瓦解,大家放弃金本位之后呢?

我们先看美债,1975年美债就一下到了5331亿美元,1982年突破一万亿美元,1996年美债超过5万亿,2008年突破10万亿,现在美国国债已经突破24万亿,50年超过60倍。

当然最简单的就是黄金价格了,其实大明宝钞的贬值也是指对铜钱白银这些金属货币的贬值。

布雷顿森林体系黄金价格就是每盎司35美元,现在黄金价格是每盎司1870美元,53倍,那么就是五十年涨了50倍。换而言之,就是美元贬值50倍。

大明王朝没有殖民地可剥削,没有现代财政体系,七十年大明宝钞贬值一百倍,一百年一千倍,美元这么多金融手段,五十年贬值50倍。要是按照这样的速度贬值下去,真是一点都不逊色甚至犹有过之了。

看到没?什么都经不起比,大明宝钞被一些所谓经济学家历史学家贬低的一塌糊涂,结果贬值率也就是和现在的美元一样甚至更好一些呢。

美国拥有更多的金融工具,有全球可以吸血,但是依然不能避免通货膨胀,说到底超发的欲望是无法克制的,老爷们能把原材料价格控制住算是很有良心了,信用货币必然会导致通胀是肯定的,

那么肯定会有人叫了,美元怎么贬值了,你看美元汇率多坚挺啊。确实,通胀放在面前,美元的贬值也在面前,但有个情况是大明时期没有的,就是美元的对手也是信用货币,现在不管欧元人民币日元英镑说到底都是信用货币,没有一个是金本位或者银本位基础上的货币。美元贬值的同时,其他货币一样在贬值,只是速度不同,所以一些只会看汇率却搞不懂货币到底是什么的人,还以为汇率代表一切,美元对其他货币没贬值就代表美元没贬值,世界没有进入通胀时代。

现在的情况就是,美元在贬值,其他货币也在贬值,大家都在表演一种谁比谁更烂的情况,美元还可以购买发展中国家的廉价商品减缓贬值的速度,在没有一个竞争对手的情况下,美元没那么容易退出历史舞台。

就继续拿大明宝钞来说,大明宝钞没有外部殖民地提供廉价商品,但是依然坚持了近百年,最后实际上也是因为白银大量流入被取代了地位。

相对于大明宝钞,白银和铜钱是能够保值的,大明宝钞的贬值实际上就是面对白银铜钱的贬值,但是白银和铜钱的供应量有限,要是取代大明宝钞作为主货币,那必然是带来通缩,因为白银能保值啊,大家都把白银藏起来,市面上的白银越来越少,那就越来越值钱,大家更加藏着白银不用,最终恶性循环。

明朝改用白银做货币的背景也是当时明朝白银开始大量流入,流入速度加快,白银不再稀缺,不会把白银藏起来等待保值,这时白银才适合作为稳定的货币,

这就是金属货币出问题的地方,因为金属货币保值,地主老财只要把银子藏到地窖里就能保值增值,何必从事风险的投资,地主老财除了囤银子就是买地,说到底都是低风险投资,很多人认为地主老财无知,实际上他们的选择就是出于经济学的选择。

而金本位时代,政府用国债利率吸引这些货币来进行投资,而且还有一定的超发。(注意,超发是必然的,铸币税其实就是一种超发,没有超发根本就没搞货币的动力。区别就在于超发的程度。)但实际上最终还是要面临那个问题,现金既然能保值,那么大家肯定宁愿存款而不是从事有风险的投资,普通投资必然会遇冷且趋向保守,虽然一定的通货膨胀才能刺激投资,可是金本位时代最重要的就是币值稳定。

而美元在目前暂时还没遇到这样的敌人,人民币实际上是和美元同质竞争的信用货币,比特币这种明显有漏洞。所以在能提供全球货币需求的代替者出现之前,美元暂时还不会退出历史舞台。

以后假如有一种类似白银黄金的硬通货出现,比如能源币之类的东西,美元和世界各国货币也完全可以锚定它,那时可能全球又会出现金本位时代的情况,大力出口,而减少进口,和现在的经济又是两回事了。

总而言之,即便作为信用货币的美元的通胀是必然的,但不意味着美元会自动崩盘,其他的信用货币想要取代美元,必须想办法压缩美元的信用,扩大自己货币的信用。

那就不是一朝一夕之功了,比如说人民币能有什么可以挑战美国的机会呢?就是中国作为世界工厂,人民币可以换到大量商品,有实物做底对吧。

可是问题在于这不是独一无二的优势,美元一样可以买到商品,就算中美贸易断绝这种极端情况,美国遍布全球的渠道,金融网络依然在,依然可以在其他国家买到商品。而这是人民币最缺乏的。

关于这点,我们举个国内人最熟悉的例子吧,支付宝和微信支付在国内互联网支付上是霸权的存在,大家都习惯了使用这些工具,一旦某个商家被踢出失去支付宝和微信支付的权力,自然会销售额大降。

一样的情况,美元还有欧元在世界上都被认可,各国各地的金融机构都接受他的支付,而人民币使用范围则狭小得多,很多金融机构无法使用人民币结算,那人民币自然处于劣势地位,而欧元你别看对美元涨涨跌跌,总是闹出欧元要完蛋的新闻,但是欧元依然是美元的最大对手。

至于人民币,是不是一些人鼓吹的自由兑换就能解决这问题吗?没用,这是国际实力的一部分,世界上自由兑换的货币多了去了,有几个有欧元美元的地位?

此外还有定价权问题,说到底美国的实力不是他本国的GDP,而是遍布全球的军事基地,金融网点,还有舆论话语权,要想超越不是一朝一夕可以做到的。(虽然随着科技的发展,确实有一个捷径可以走,但是风险也是极大的,以后再说)

取个极端值,设乌克兰全境丢失,泽连斯基成为流亡政府,乌克兰国家的信用货币所蕴含的资源禀赋实力等于零,但是该流亡政府仍然继续发行使用货币,仍然定期给抵抗者打钱,这个钱仍然可以买到物资,跟一切都没有发生一样。

这就像庆余年里面庆帝给洪四庠传输霸道真气一样。

现实中跟乌克兰相反的案例很多。东南亚金融危机期间,各国是有这样那样的问题,但是说大也不大,但是却发生了币值崩溃,人民事后总结说,苍蝇不叮无缝的蛋,咎由自取,不值得同情。

信用货币的生死大事就是这么吊诡,何为其然也?

首先,大明宝钞是强制发行的。但交税可不是宝钞,而是实物税。完全改成白银结算的货币税要到张居正搞一条鞭法。

不能用来交税,又不能兑换金银,还强制使用,这实际上是把宝钞变成了白条。这的确和美元有异曲同工之处。

但以大明宝钞作为信用货币必然贬值的证据是不足的。同样是信用货币,人民币甚至卢布直到八十年代末都没有经历过大明宝钞的断崖式贬值。出现断崖式贬值,中国是开始于闯物价关,俄国是开始于苏联崩溃后的休克疗法。

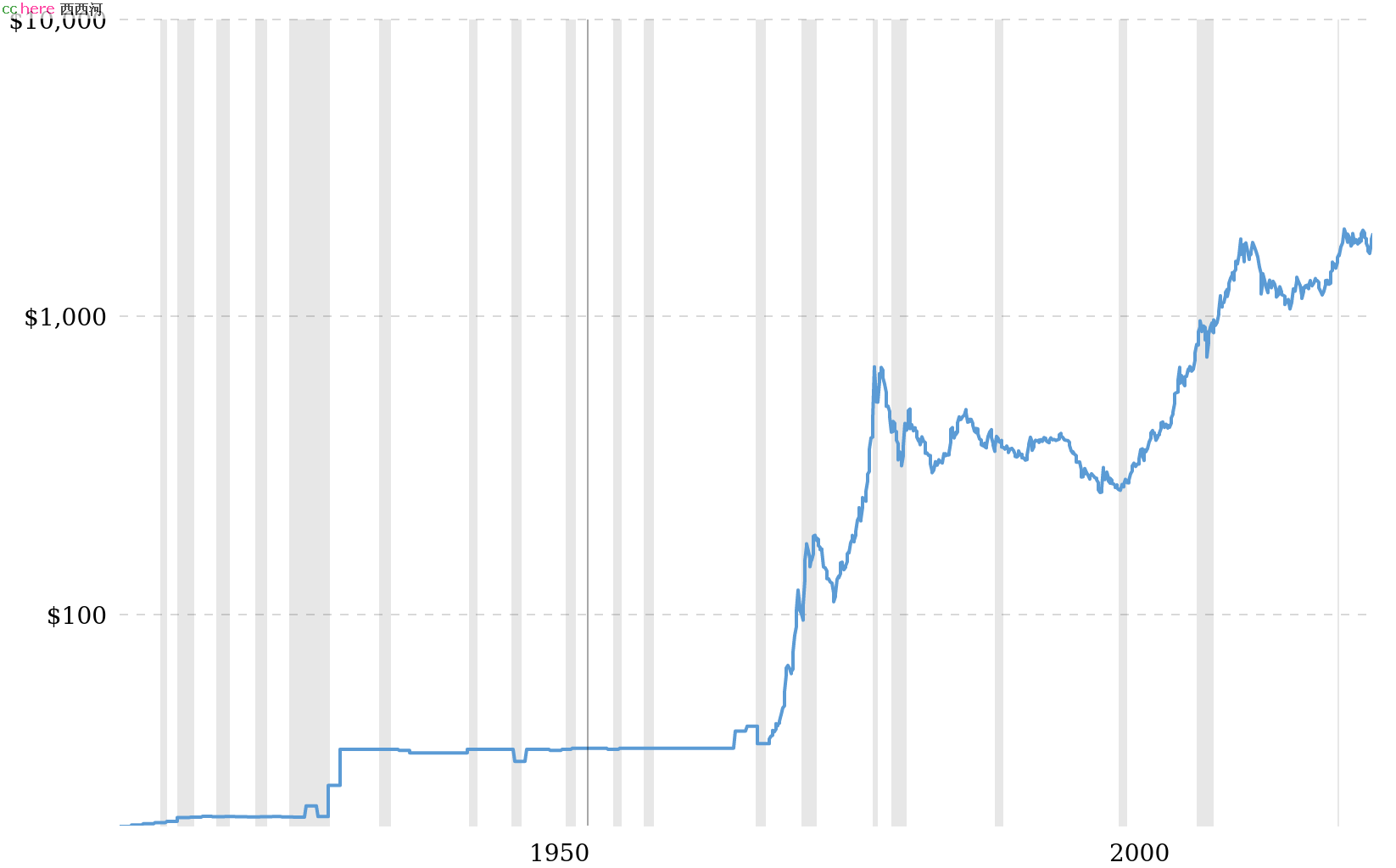

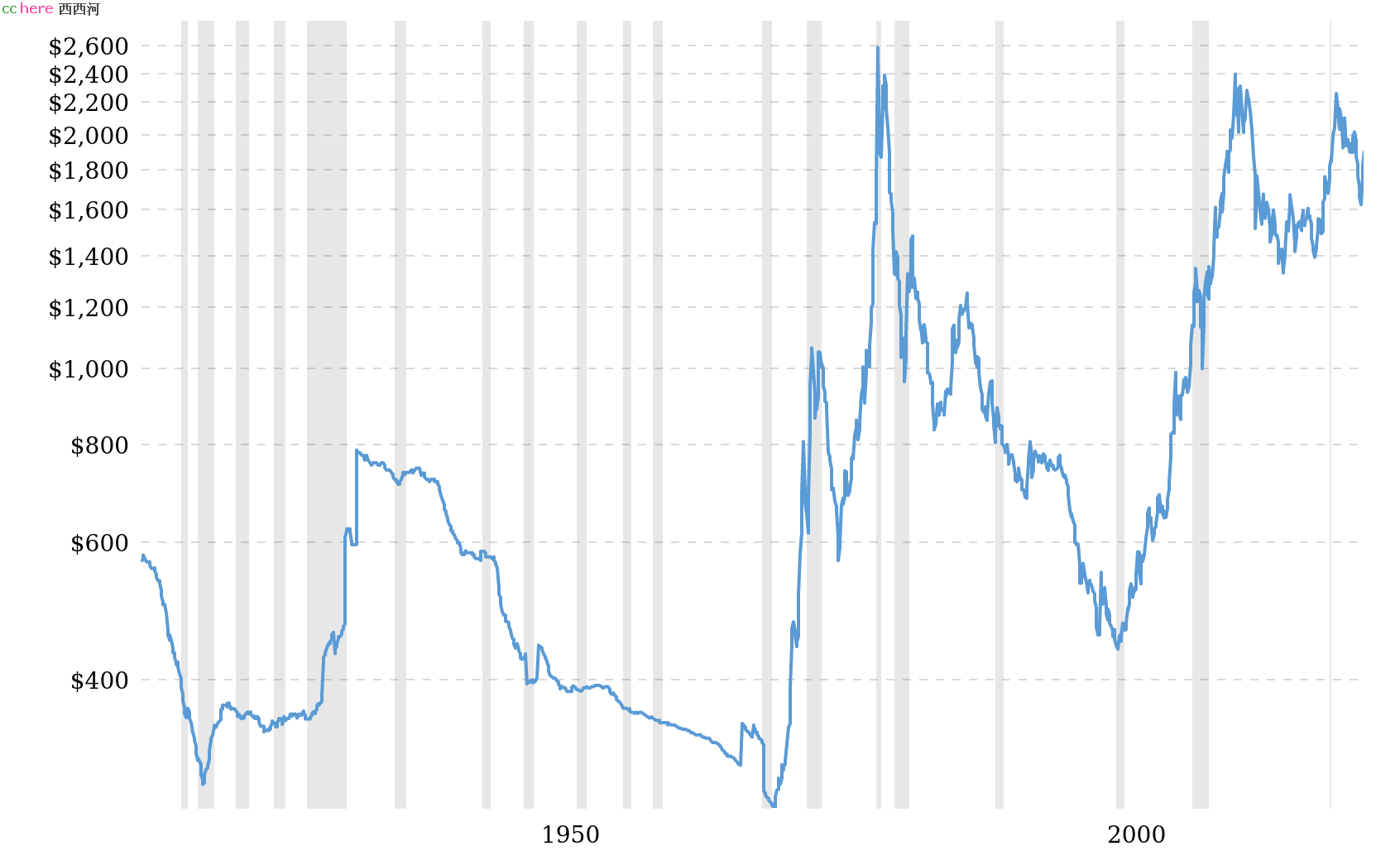

即使以美元来作为比较也不是那么恰当的。下面两个图是百年来美元对黄金价格的变化:

图一:历史绝对金价

图二:今日等值金价

出处:https://www.macrotrends.net/1333/historical-gold-prices-100-year-chart

从图一看,自70年代彻底取消金本位,和黄金脱钩后,美元一路上涨到80年代初的670美元一盎司。但此后开始回落,到2001年初跌至260美元左右。此后攀升到2011年1720美元左右的高点后又一次小幅回落到2015年的1069美元,然后再次攀升到2022年的1953美元的高点。

而图二是用2022年的美元(即计入通货膨胀率后)计算的金价。可见即使在金本位时代,美元从1915年的571美元跌到了1920年的294美元,几乎腰斩。而到1934年,金价再次上升到781美元的高点。此后不断贬值,到1970年代取消金本位前夕又一次降到比1915年的水平还低的274美元。此后的信用货币时代,美元仍然大涨大落。

关键还是在于货币投放量。

货币本身,不论是实物货币、本位货币还是信用货币,代表的是劳动力的分配凭证。通俗一点说,货币能换来多少商品。币值反映的是货币辐射市场中的货币投放量和商品总数的比例。投放量上升大于商品上升则货币贬值,反之则货币升值。

不论是大明宝钞、美元,人民币还是卢布都要遵循这个原则。美元的历史涨落实际反应了美元在历史上的相对投放量。

美元的涨落周期和美国经济的危机周期是正相关的。1929年到1934年的陡然贬值与大萧条有关。而罗斯福新政开始后到1970年代是美国的黄金时代。美国在二战后登顶,美元成为西方的准世界货币,美元辐射范围一下子扩张到整个西方和半西方,商品变多,自然币值上升。

但美国越战开始失利,苏联开始世界范围内进攻后,美国陷入滞胀,不得不取消金本位,于是美元断崖式贬值。而到里根强行提高利率通缩,打掉了高通胀。

九十年代冷战胜利的红利更使得美元变为整个世界的准世界货币。自然让美元币值再次上升。

然而2001年互联网泡沫崩溃后,美国开始大量印钱以刺激经济,币值再次断崖式贬值。

这个趋势到现在也没有缓解。反而因为贸易战、疫情引起的经济危机愈演愈烈。

大明宝钞贬值其实是一个道理。大明宝钞除了可以用磨损的旧钞换新钞以外,几乎没有任何货币回笼手段。而所谓的以旧换新并不是一比一兑换,而是要打折扣的。这就导致大家不到万不得已不去兑换,反而要把手里的宝钞尽快用掉。人人都这么想的话,自然谁都只愿意花宝钞而不愿意收宝钞。大明政府还不断发行新的宝钞。这种“信用货币”自然完全丧失“信用”,贬值飞快岂不是理所应当?

适当的货币过量投放,由于信息不对称原理,的确可以起到刺激经济的作用。归根到底,过量投放是寅吃卯粮,从未来借用劳动力。但如果一直过量投放,就像美国过去20年搞的,那么出来混总是要还的,货币贬值自然不可避免。

大明其实可以用宝钞交税,当然了,因为大明主要税种确实都是实物税,宝钞交税的主要就是商税等少数税种,

另外大明宝钞实际上没有认真的回笼货币,比如他没有新旧宝钞交换,因为他规定再旧的宝钞也是当新钞用,没有采取过十换一这种新旧宝钞交换政策,唯一说他控制投放量的就是他最后干脆就放弃了印钞。但是大明这么折腾,你看贬值程度也就那样对吧。

至于人民币和卢布,其实当年不能说完全的信用货币,比如卢布在金本位时代对外贸易也是遵循金本位的,在美国放弃金本位之后,卢布还遵循了金本位很久,因此还拉高了卢布汇率。人民币对外贸易也是如此,对内的话,苏联中国当时都是计划经济,货币的作用和市场经济条件下的作用比较小,其实不能把这两者当成完全意义上的信用货币。

至于美元对黄金的通胀,要从长远看,其实即便大明宝钞,大明朝廷出短期刺激政策,也会刺激宝钞短期升值,但是从长期看,信用货币的最大问题就是货币投放方是控制不住自己印钞的欲望的,其实不光美国,古人也知道印钞过多会导致宝钞贬值,但是一旦到用钱的时候就控制不住印钞的习惯。

美国也一样,他们更加知道,但是一到危机依然还是印钞,人类看了再多历史,最终也只是复读机。

所以别听西方鹦鹉说什么供需啊,信用货币体系下价格谁决定的,就是掌握了游戏规则的人决定的,炒股的都知道,散户只跟着庄家走,炒汇的也都知道,盯着欧美的重要数据和决策机构会议,因为这些才真的决定了汇率走势。这个世界骨子里依然是弱肉强食的社会。

大众不愿意听,是因为他们听着精英正反两方的言论,自己站定一方,来说另一方的事,结果是双方争来争去,正是西方精英要的结果。

精英们呢,也是分两种,但是背后都是西方人的传声筒,他们总是一唱一和演着双簧,来给他们主子做事。

另外国内大部分人,所谓的专家学者都是洗脑后的理论,写的洋洋洒洒, 很是个样子,其实连个狗屁都不是。

目前的举国之力搞半导体可以拿来攻关,但绝不可能举国之力个几十年,最终还是要靠市场回血进行产品迭代的。

历史虽然也是精英写的,也是被构建的,但是因为是过去的故事,构建上就没那么细心,容易被看出蛛丝马迹。

而至少在统治技巧上,历史上很多东西是相通的。

另外还是要相信老百姓,老百姓确实不懂经济学,但是往往会有一些生存技巧,有些可能是错的,有些则未必,虽然他们不知道为啥要这么做,但是效果说不定比专家意见强多了。

最近准备开始为一个项目做咨询,是面对非洲的一个线上商城项目,非常有意思,简单的说,在非洲当地收当地的货币,银联国际在国内支付人民币给商家,整个过程,可能就计算汇率的时候,用美元来做转换计算,完全没有需要兑换美元。

至于收到当地的货币会怎么用,我还没来得及问,估计是有人想进口非洲的原料时需要当地货币,国内买家就在国内支付人民币给国际银联,国际银联用当地货币支付给非洲卖家。

整个过程,都没用到美元啊!

在我看来,这不就是挖美元的墙角嘛!😄😄😄

速胜论不现实,要承认美国的强大,失败论也不可取,一步步来吧,需要做的还很多。2050比较现实

但是从长期看,信用货币的最大问题就是货币投放方是控制不住自己印钞的欲望的,其实不光美国,古人也知道印钞过多会导致宝钞贬值,但是一旦到用钱的时候就控制不住印钞的习惯。

不光是信用货币会通胀。纸币出现后,不论是本位货币还是信用货币,发行者总是倾向于超发。实际上由于乘数效应,即使是本位货币,市场上流通的纸币也远远大于实际的贵金属存量。如果大量持币者要求兑换回贵金属,则会发生挤兑。这也是为啥29年大萧条后,虽然纸面上仍然是二十美元等于一盎司黄金,但实际金价却不断上涨。到1934年,罗斯福不得不宣布美元贬值75%,每盎司黄金兑换35美元。实际原因就是一战后美联储为了刺激经济搞信贷扩张,大量印钱,人为造成通胀,整个1921年至1929年,美国货币供给增加了280亿美元,8年增幅61.8% 。而经济危机后大众(以及外国)用各种方法把美元兑回黄金。

1934年宣布贬值之前,罗斯福还耍了一把手腕。1933年4月5日,罗斯福颁布了6102号行政命令,即黄金禁令,要求所有美国公民都必须在1933年5月1日前,将其价值超过100美元的金币等黄金物品上交给美联储。美联储则以每盎司黄金20.67美元支付给他们。这一进一出,罗斯福政府以此搜刮了大量的财富。

实物货币情况也一样,发现美洲后,巨量贵金属流入欧洲,但是各项物资并未增加,加上人口激增,以致商品农产品产量不足,货币大量贬值,物价急遽上涨,尤其是粮食价格。也就是所谓物价革命。欧洲各国财政恶化不敷支用形成政治危机。对于中国来说,明后期到清中期由于大量白银涌入,事实上也造成了通货膨胀。对于当时的人来说,美洲的金银几乎开采不完(实际开采了近300年)。对投放量的唯一限制是开采速度。这也差不多相当于无限印钞了。

没有物价革命,远洋贸易的大宗商品贸易就无利可图,实际上至今的世界依然受到影响。

当然了,物价革命的金银到底是美洲黄金白银多,还是东欧白银和非洲黄金影响更大一直有争议,国内也有美洲白银还是日本白银输入哪个更多的争议。

不过金属货币整体上还是稳定的,300年物价六倍,这还是近代货物生产增加量少的情况,和信用货币的通胀不可同日而语。

至于金本位的超发那肯定是必然啊,没有超发的好处,政府和资本们累死累活图啥呢。

但是金本位虽然不如金属货币,依然对货币过度投放有限制作用。

至于信用货币嘛,呵呵。

不过也不能说没好处,主贴说过了,这里也不多说了。

不控制投放,一味扩张,最后不管什么货币都是通胀的结局。

金属货币造成的通胀看似和今天的信用货币没法比,但实际结果是欧洲整个社会结构被动摇,积累到17世纪开始爆发革命,砍掉了好几个国王的脑袋。

清朝前期白银大量涌入,得以进行财政扩张,调动了国力,这是正面影响。但到中期白银过量,形成通胀就不是好事了。最后在乾隆末期形成财政危机。表面盈余,实际由于通胀而入不敷出。此后国家就没钱搞军备了,吏治迅速腐败。

这些都是历史教训。所以即使是美国,像罗斯福、里根还是要主动控制货币投放量,控制通胀的。

信用货币的货币投放是人为的,而且不像金本位有所制约,所以长远看必然超发。

而金属货币的投放是不受人为控制的,投放量取决于产量,很少有突然爆发性的增长,即便有,通胀率也无法和信用货币相提并论,这点主贴已经多个例子说明了,不多说了。

清朝的问题很复杂,不过货币因素是存在的,历史初学者在各朝代比较时就忽略这点