- 发帖可能变空内容,邪门暂不知所以然

- 『稷下学宫』新认证方式,24年网站打算和努力目标

主题:【原创】阴谋论下的Fed V2.0 (1) -- suqier

六,特别国债

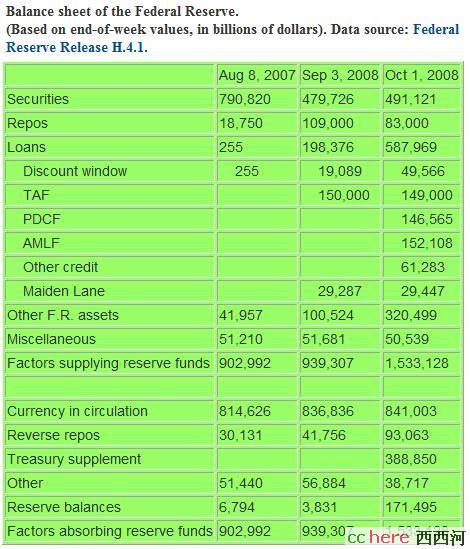

我们从第一张图看到,从08年9月开始,Fed的资产规模急剧扩大。经过观察前面提到的三张资产负债表,我们发现在借方出现了Fed给商行的新的贷款工具品种,在贷方出现了一个特别国债科目。事实上许多新的工具都出现了,连Repos的规模都变大了,但是特别国债是最奇怪的。

偶最初以为.财政部是定向向Fed发行特别国债,以作为发新钞的准备(这是错误的理解!).因为我记得Fed是不可以直接创造货币的,必须以国债为抵押.

王树认为:财政部这批特别国债是向市场公开发售的,然后把钱存在Fed,Fed再把钱贷给商业银行.钱转了一圈又回去了,金融部门的银根被放松,而某些经济部门的银根被收紧(买国债的经济部门),而总体的货币流通量大致保持不变,Fed的总规模上升了.

偶开始不解,后来想到财政部的存款是不能直接存Fed的,不然Fed就要在贷方同时记一笔存进来的现金,和一笔对财政部的债务了.两贷无借,这个分录没法做.Fed应该有一个下属子银行,专门为财政部服务,财政部在子银行的帐目处理就象普通公司在商业银行一样.这样Fed的贷方就只表现出子银行存在Fed的钱,而对财政部的债务就只表现在子银行的贷方,Fed甚至都不需要有子银行的股权.这样当Fed把钱贷给商业银行时,对商行的债权和商行存在Fed的基础货币同时上升,抵消了财政部国债/存款所造成的货币回笼(因为存在子银行的钱没有乘数效应).而子银行在Fed的帐户是不动的,因为没有业务,所以Fed的总资产规模就上升了.

这种理解涉及到两个问题.其一是,Fed是否有权利通过对银行贷款直接创造货币.其二是,财政部的特别国债是为了解决什么问题?按王树的说法,就是2008年9月,Fed为什么不自己独立操作,直接贷款给需要的金融机构?而是让财政部额外发行国债来给Fed提供资金?Fed是最不缺钱,它有合法造钱的权利。

1。Fed创造货币不受限于国债。

Fed的基础是,1913年的Owen-Glass Federal Reserve Act.要求的是,国债作为发钞的抵押,也就是说,没有要求1:1的抵押.所以在票据再贴现窗口的操作,以及对于隔夜拆借的干预,都形成了Fed对银行的直接贷款/债权.只是以前除了国债部分之外的资产,占比极小,并且创造货币的主要手段就是从市场上直接买国债,所以才给人以1:1的错觉而已.就象一百多年前的欧洲银行有一万镑的黄金,就敢开十万镑的银行券出去一样,既然没有要求1:1,那Fed就可以象中国人民银行一样,通过对商业银行的直接贷款,直接地创造货币.

2。特别国债的发行是为了增加对国债的供给

特别国债,Treasury Announces Supplementary Financing Program

可见,这是财政部应Fed要求发的,筹的钱全部由Fed使用,在发行上和以往其它国债没有差别.

王树给了一条信息:"特别国债买家就是大银行。财政部拿到钱交给Fed后,Fed贷出去的方向是那些在市场上已经完全无法获取资金的“中小企业”。"

不过本来的国债拍卖就是只有大银行参与的。

也就是说,这批特别国债,除了筹来的钱的用途是存在Fed指定无息帐户上,对国债市场来说,没有差别.或者说,增加国债的供给是它的主要作用,货币回笼后又被Fed贷了出去,可见货币回笼只是它的次要作用.至于Fed缺钱所以要通过特别国债筹款....Fed自己就是印钞票的,哪有缺钱的道理?

正是因为Fed创造货币不需要别人帮忙,所以财政部发行的特别国债,其目的只是国债本身,而不是为Fed提供资金。

从量上看,07年8月8日到08年10月1日,Fed手持国债由791B降到491B(一年抛了300B),同时在08年9月一个月内新发了389B的特别国债.可见增加供给的说法是成立的.08年9月必定有一场极大的恐慌(应该是雷曼),这批特别国债就是为了满足市场的求稳的需求,因为此时的公司债甚至银行都不值得信任了.

3。在不同经济部门之间的资金调节

很久以前我就意识到,美国的金融资本和产业资本就象两个不同的pool,一边是信贷,债券,股票,衍生品,另一边是生产,消费,流通,通过有限的几个渠道相互联通.在过去的岁月中,绿锅放了大量的水出来,却没有引发通胀,固然有中国价格的原因,溢出导致的全球性原材料价格上涨被中国消化在内部,另一方面也是因为资金集中在金融市场追逐高利,而不愿意进入产业资本忍受低利润和风险.

我原本以为,金融资本与产业资本,由于恐慌而发生了联系断裂,去杠杆化主要发生在金融领域,而通胀则主要发生在流通领域.Fed要解决过度的去杠杆化问题,同时又要避免通胀,就要一边开水龙头放钱出去,另一边要设法把这个钱留在金融领域.

但是事实是,Fed要处理的问题,不是"如何把钱注入金融领域,而不致于进入流通领域引发通胀",而是"过度去杠杆化所导致的产业领域通货紧缩,而金融领域则因为恐慌而过度持有超额准备金"。

银行不敢把钱贷给其它银行和企业,于是Fed说那你把钱存我这儿吧,然后代替商业银行,直接向企业和商行直接发放贷款。事实上Fed的操作要复杂得多,它对一系列regulation作了调整,我记得有看到过对mutual fund的限制作调整的。

诚哉是言。

没土鳖也没铁牛了.![]()

![]()

![]()

本帖一共被 2 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂送花不料得宝,再谢! 一个农民 字134 2009-05-01 02:27:48

🙂人品好. 三叶虫 字92 2009-03-15 18:10:01

🙂逐篇送花 行路人pacers 字204 2009-03-06 00:55:27

🙂【原创】阴谋论下的Fed V2.0 (4) 特别国债

🙂是写完了吗?怎么感觉好像还有东西没说呢? 一个农民 字128 2009-05-01 02:25:14

🙂花,并期待 喵咪呜 字50 2009-03-06 00:07:01

🙂【原创】阴谋论下的Fed V2.0 (3) 利息 9 suqier 字2868 2009-03-05 21:44:43

🙂请教一下关于准备金的利息 1 听涛 字536 2009-03-15 11:29:08