主题:【原创】牛与熊,从科研角度看股市(一)---从一篇小论文谈起 -- 千里烟波

学术界里一般情况下不直接讨论资产价格(price),而是回报率(return)。二者实质上一样,但是回报率更加标准化,使得100元的中信证券和20元的太钢不锈可以比较那个增长得更快。

到此为止,没什么方法有效的帮助预测回报率。著名的Fama和French(1993)的三要素模型是在解释而非预测。解释:X和Y同时发生,看看X对Y有什么关系。预测:X提前于Y,通过建模看两者的关系,这样X发生之后在Y未发生之前能有所预测。即使有有效的方法帮助预测,一种情况下是我们不会知道,另一种则是在我们知道以后就不管用了。我有一个在证券业打拼得很多年的朋友说“指南针”有用,不过不卖了,就是为了保证含金量。

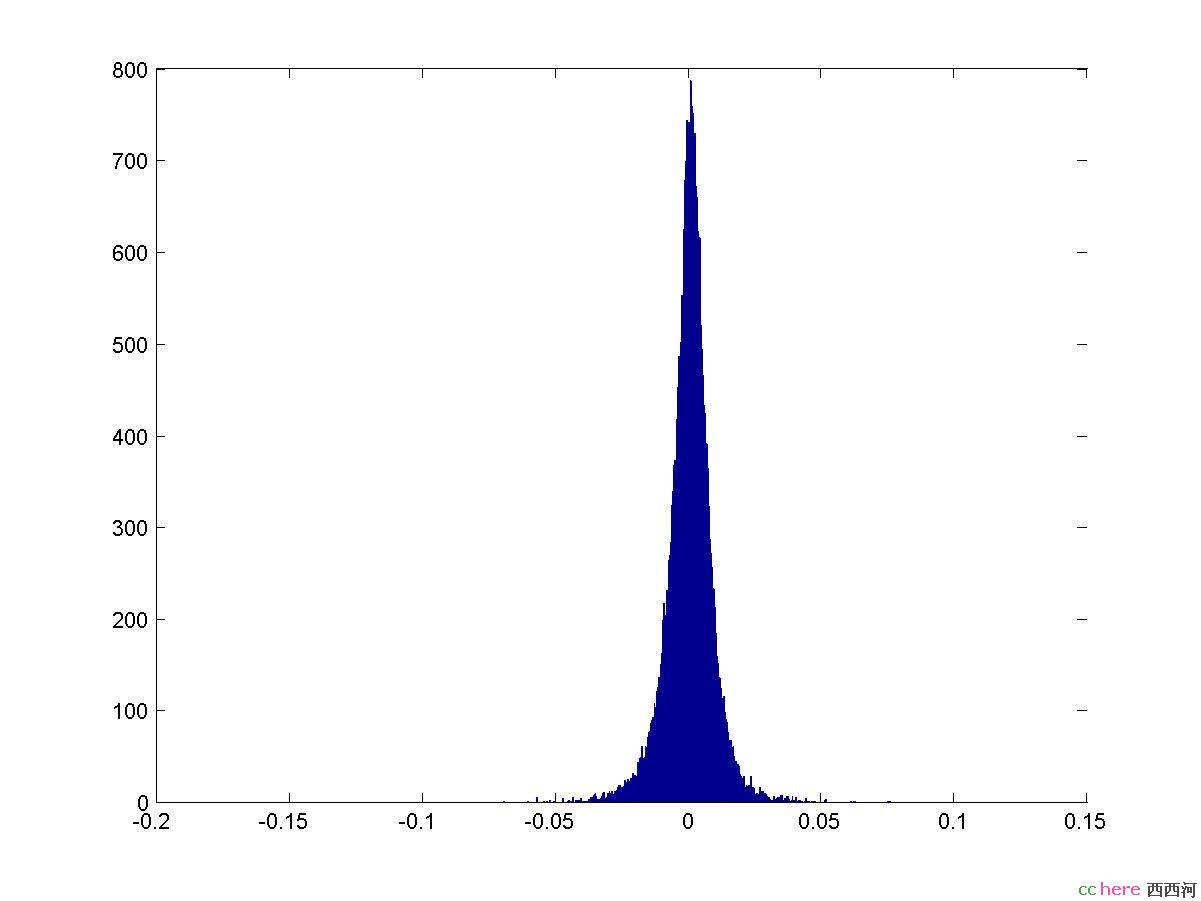

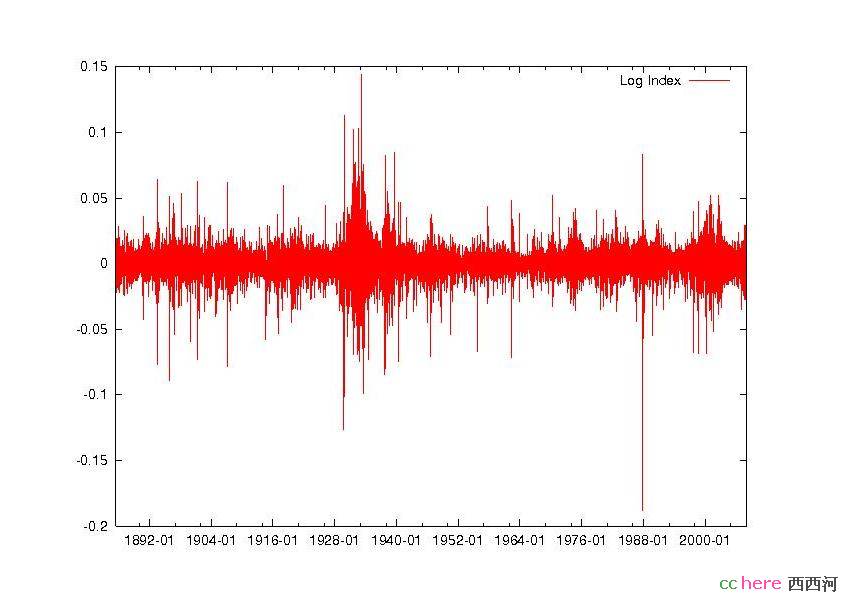

所以现在金融计量更多的力气用在风险测度上。最简单的方法就是把时间序列当作相互独立的随机数。下图把千里烟波:【原创】牛与熊,从科研角度看股市(二)里面的数据按大小分类。

看着是不是想起来金凯利在大话王立面的经典对白:“两寸半,向左偏”:)

第一步的直接计算(不知道开始者是谁),就是直白地计算方差(variance),然后假装该随机数是正态分布。这样就有了回报率分布的样子,然后根据个人的偏好选择投入多少资金到股市里面(确切地说是ETF)。

两大缺点:1,该分布用眼睛看都知道不是正态,通过J-B检验也会拒绝之。2,从时间序列的图上,我们能感觉到波动有“扎堆”(cluster)的感觉。换句话说,最近波动大,明天波动也很可能大,反之亦然。

所以我们说观察观察再观察,空想不能解决任何问题,有经验才能有一切。通过观察和对数据的熟悉,在风险方面,离得近的历史数据比远的数据更有帮助,再回到原来我所强调的概念,这表示着近距离数据的信息(Information)含量高!

而在这方面的先行模型,也是最直接,最简单,同时也很实用的J.P Morgan的Risk Metric.

本帖一共被 1 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂继续花,虽然没怎么看懂-_- letitbe 字79 2008-06-09 23:47:03

🙂Gourieroux 1 nighter 字56 2008-06-03 16:13:41

🙂Tsay的那本可能写更好,惭愧,从来没有完全读完一本 千里烟波 字0 2008-06-03 17:29:54

😭【原创】牛与熊,从科研角度看股市(三)---由价格预测到风险管理

🙂讨论几点疑点 1 岛漂 字1082 2008-07-14 04:20:26

🙂不回没人性 1 千里烟波 字541 2008-07-14 14:13:27

🙂呵呵,我是顺着看的,第二点后来发现你讲了,呵呵不好意思 岛漂 字264 2008-07-15 02:36:34

🙂回答 千里烟波 字538 2008-07-15 10:08:57